Новые решения в области финансов в SAP ERP для России

Владимир Ерошкин, Департамент развития продуктов, SAP Labs

Новые решения в области финансов в SAP ERP для России

Владимир Ерошкин, Департамент развития продуктов, SAP Labs

Задача данного доклада — обзор изменений и обновлений, вышедших в российской локализации решений для финансов на базе SAP ERP. Многие из них связаны с изменениями закондательства в сфере НДС, и особенно отмечу, что много нового в решениях появляется благодаря обратной связи, которую мы получаем от пользователей — например, через SAP Jam и OSS-сообщения. Мы рассмотрим, как реализованы в настоящее время в системе транспортный налог, налог на имущество, некоторые внешнеторговые операции (импорт, валютный контроль) и другие разработки. Я также проинформирую вас о планах по дальнейшему развитию решения и о том, что уже реализуется, но пока не завершено. Также напомню о различных ресурсах SAP, где можно найти официальную документацию по новым вышедшим продуктам, обновлениям, программам SAP по взаимодействию с клиентами.

Транспортный налог

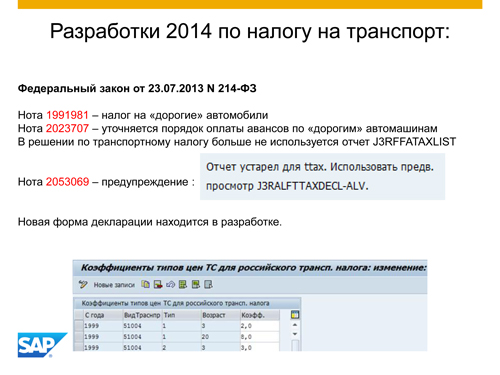

Первая разработка, которой мы занимались в этом году — актуализация решения в связи с изменениями в транспортном налоге. Причиной этих изменений стал выход закона, в котором были упомянуты так называемые «дорогие автомашины». «Дорогие автомашины» — это машины стоимостью свыше трех миллионов рублей, входящие в специальный список по маркам автомобилей. В этом списке — примерно 190 марок и модификаций, все автомобили имеют градацию по стоимости: от трех до пяти, от пяти до десяти, от десяти до пятнадцати и больше пятнадцати миллионов. Второй критерий — возраст автомобиля. Для автомобиля, соответствующиего этим критериям, при расчете транспортного налога необходимо использовать специальные коэффициенты.

В системе SAP была выпущена нота, благодаря которой теперь можно учитывать возраст, коэффициент в привязке к видам транспортных средств, и эти коэффициенты использовать при расчете по дорогим автомобилям.

Через какое‑то время вышла вторая нота — причиной ее выхода стало официальное письмо-разъяснение ФНС, в котором разбирался порядок расчета и оплаты авансов по дорогим автомобилям. Вышло это письмо уже после того, как закончился первый квартал и те, у кого «дорогие автомобили» есть, аванс за первый квартал по ним уплатили. В письме было сказано, что оплачивать ту сумму налога, которая относится к дорогим автомобилям, в авансовых платежах не надо, а только в платеже за год. Поэтому была выпущена довольно сложная техническая нота 2023707 — специально для случаев, когда клиент все‑таки заплатил аванс за первый квартал или даже за второй (например, потому, что письмо-разъяснение не было получено вовремя). Благодаря этим нотам можно в системе подсчитать сумму, которую нужно по «дорогим автомобилям» заплатить за год.

Те, кто расчитывает в нашей системе и транспортный налог, и налог на имущество, знают о том, что в меню SAP есть три транзакции по расчету этих налогов. Я имею в виду три транзакции. Первая транзакция касательно непосредственно самого расчета, где вы его считаете и получаете alv-форму. Там указан номер основного средства и итоговые цифры расчетов. Вторая транзакция — отчет, в котором можно посмотреть результаты J3RF_Fatax_List, и третья — это собственно декларация. Для налога на имущество используются три примерно таких же отчета, они называются похоже. Обратите внимание, что отчет J3RF_Fatax_List устарел. Его запускать можно, он что‑то даже покажет, но никаких изменений мы в него вносить больше не будем. Причина состоит в том, что он достался в наследство от предыдущих поколений отчетов, дорабатывался по мере сил, но силы постепенно иссякли и больше этот отчет поддерживаться не будет.

В следующей ноте, которая 2023707, мы проинформировали об этом, а с ноты 2053069 при запуске этого отчета на экране появляется предупреждение: «Пожалуйста, используйте alv-форму из … отчета». Сама форма по декларации находится еще в разработке и скоро, в срок, будет доступна пользователям.

Налог на имущество

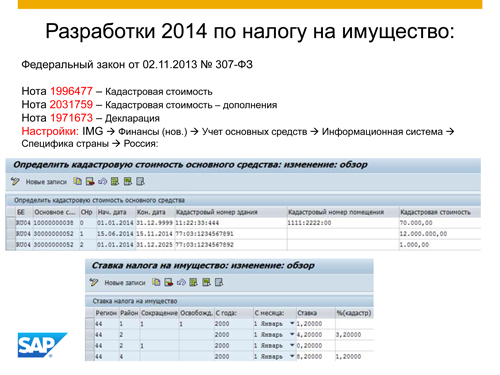

Примерно в то же время, что и закон об изменениях транспортного налога, появились и законодательно закрепленные изменения в налоге на имущество. Оба эти изменения вышли в конце 2013 года, и изменением в законе по налогу на имущество было введено понятие расчета налога по кадастровой стоимости объекта. То есть, если раньше у нас налог на имущество считался по среднегодовой стоимости объекта основного средства, то теперь есть ряд объектов, с определенными признаками: что этот объект принадлежит компании, что он стоит на учете, входит в список объектов в регионе, которые могут считаться по кадастровой стоимости, и на первое января текущего года кадастровая стоимость на этот объект указана. Тогда и применяется расчет по кадастровой стоимости. Если этих данных нет, применяется расчет по среднегодовой стоимости. Это тоже вызывало определенные вопросы. Была выпущена нота «кадастровая стоимость».

Через какое‑то время вышло официальное письмо, поясняющее, что если объект, который учитывается по кадастровой стоимости, а не по среднегодовой, в течение года был продан, то два владельца в течение этого года должны считать налог, исходя из полного количества месяцев, в течении которых им принадлежал этот самый объект. Вот эта нота это учитывает. Нота 1971673 — это декларация, в которой все уже учитывается в соответствии с законом.

Мы сделали ряд дополнительных настроек, которые нужно выполнить в системе, если вы ведете объекты по кадастровой стоимости. Создана дополнительная таблица, в которой заносятся основные средства, которые ведутся по кадастровой стоимости. В самой карточке основного средства этих данных нет. Это дополнительная таблица, в которую прописывается номер основного средства, субномер основного средства, дата, с которой начинается этот расчет, кадастровый номер и стоимость.

Возможна ситуация, когда ставка налога на имущество по кадастровой стоимости отличается от ставки налога на имущество по основным средствам, считаемым по среднегодовым значениям. Для этого в таблицу со ставками налога было введено дополнительное поле для ставки налога при расчете по кадастровой стоимости. Если значение этого поля нулевое, для расчета по кадастровой стоимости будет применяться ставка налога по средневзвешенной, в остальных случаях — та,что там указана.

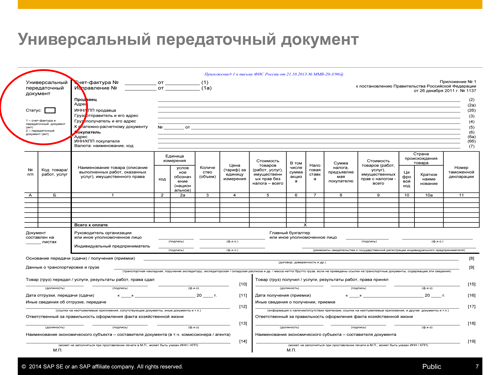

Относительно недавно мы занимались так называемым УПД — универсальным передаточным документом.

Смысл его состоит в том, что для облегчения жизни можно совместить в одном документе формы, которые относятся к учету материальных позиций типа Торг-12, М-15, ОС-1 и товарных позиций из этой товарно-транспортной накладной, с документом по НДС по налогу, то есть со счет-фактурой. При этом форма счета-фактуры, которая определяется постановлением 1137, не изменилась. Применять УПД можно не только для перечисленных операций, спектр его применения определен в официальном письме, в котором этот документ рекомендован к использованию.

У УПД может быть два статуса. Статус «один» означает, что в этот документ включена и счет-фактура, и сам передаточный документ. В этом случае ведется реализация в системе SAP, там берутся и логистические, и финансовые данные. Если статус «два», то в этом случае там только данные передаточного документа — это чистая логистика, соответственно, и берутся они из логистики. В журнале фактур отражается документ со статусом «один». Изначально еще рассматривался вариант, когда универсальный передаточный документ представляет собой только фактуру, но в конечном итоге этого нет. Нота по этому вопросу вышла пару месяцев назад.

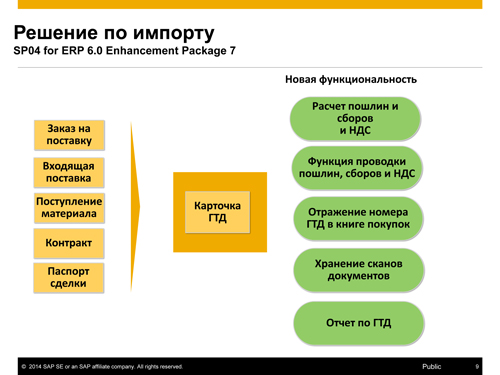

Теперь я хотел бы остановиться еще на нескольких интересных решениях, которые выходили за прошедшее время. Например, в состав решения по внешнеэкономической деятельности вошли решения по экспорту, импорту и валютному контролю.

Новый отчет позволяет проводить НДС, пени и штрафы, а также сам является отчетом по ГТД. Там можно хранить сканы документов, ГТД попадает в книгу покупок. Появился он в версии 607, Service Pack 4, на предыдущие релизы не распространяется.

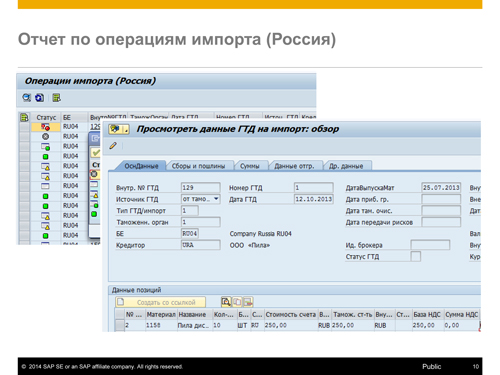

Отчет показывает операции импорта. У каждой из них установлен статус импортной операции, операции деблокированы, пошлины проведены, выровнены, НДС удержан. Также реализован ряд закладок, где размещена дополнительная информация. На рисунке вы видите закладку с пошлинами и сборами, здесь же есть НДС.

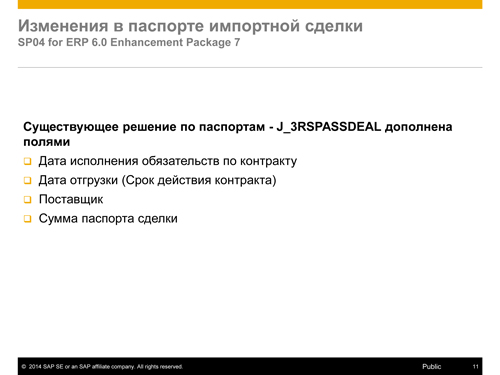

В этой же версии EHP7 Service Pack 4 были сделаны изменения в паспорте импортной сделки.

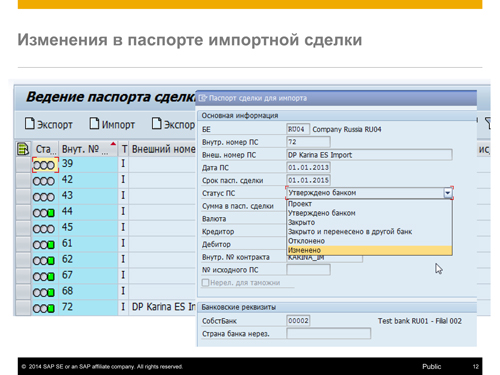

Это очень важный документ для банков, по которому они в общем то контролируют операции между резидентами и нерезидентами. Паспорт в системе был и раньше, но теперь он дополнен полями, которые показаны на экране (дата исполнения, отгрузка, поставщик, сумма паспорта сделки).

Паспорт сделки для импорта имеет статусы: утверждено банком, закрыто, перенесено в другой банк и так далее.

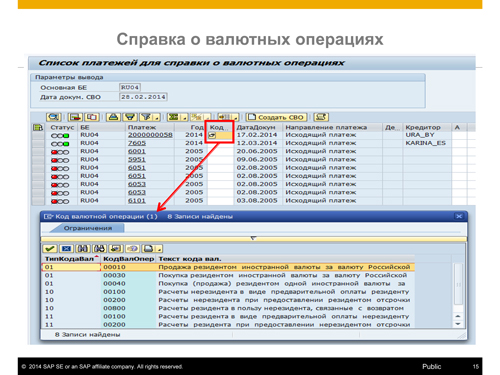

Кроме этого, было сделано решение по валютному контролю. Появились документы, которые обязательны при формировании валютного контроля. Это СВО и СПД — справка по валютным операциям и справка по подтверждающим документам.

Кроме того, формируется отчет по валютному контролю. При формировании справки о валютных операциях учитываются поступающие средства на транзитный счет, либо списания с расчетного счета.

Обратите внимание, что системе для этого