Банк в облаке: что говорит зарубежный опыт?

Колонка посвящена теме облачных технологий в банковской сфере.

Россия в 2014 году занимала всего 1% мирового рынка банковских облачных приложений, а по абсолютным показателям была на уровне Южной Африки. Цифры выглядят еще более печальными на фоне того, что глобальный банковский сектор уже «проголосовал деньгами» за облака: в том же 2014 году более 60% банков тратили от 20 до 39% ИТ-бюджетов на облачные платформы и приложения, а 22% организаций считали нужным потратить на 40% и больше. Такие цифры приводятся в исследовании аналитического агентства Ovum «Решающая роль облачных вычислений в процессе трансформации розничных банков» (The Critical Role for Cloud in the Transformation of Retail Banks, Kieran Hines, Practice Leader, Financial Services Technology), целью которого было определить уровень проникновения облачных технологий в зарубежном банковском секторе.

200 топ-менеджеров банков разных стран мира – директоров по ИТ, стратегическому развитию и других руководителей, принимающих решения в ИТ-сфере (см. график 1), подтвердили, что активно используют облака для таких насущных задач, как развитие в высококонкурентной среде, борьба за лояльность клиентов, предотвращение мошенничества и финансовых потерь.

График 1. Распределение респондентов исследования Ovum

|

Общее число респондентов |

200 |

|

в т.ч. из регионов |

|

|

Северная Америка |

50 |

|

Европа |

50 |

|

Азия, Океания и Австралия |

50 |

|

Центральная и Латинская Америки |

25 |

|

Средний Восток и Африка |

25 |

|

в т.ч. по размеру банковских активов |

|

|

$1-9 млрд |

52 |

|

$10-49 млрд |

60 |

|

$50-99 млрд |

29 |

|

Более $100 млрд |

59 |

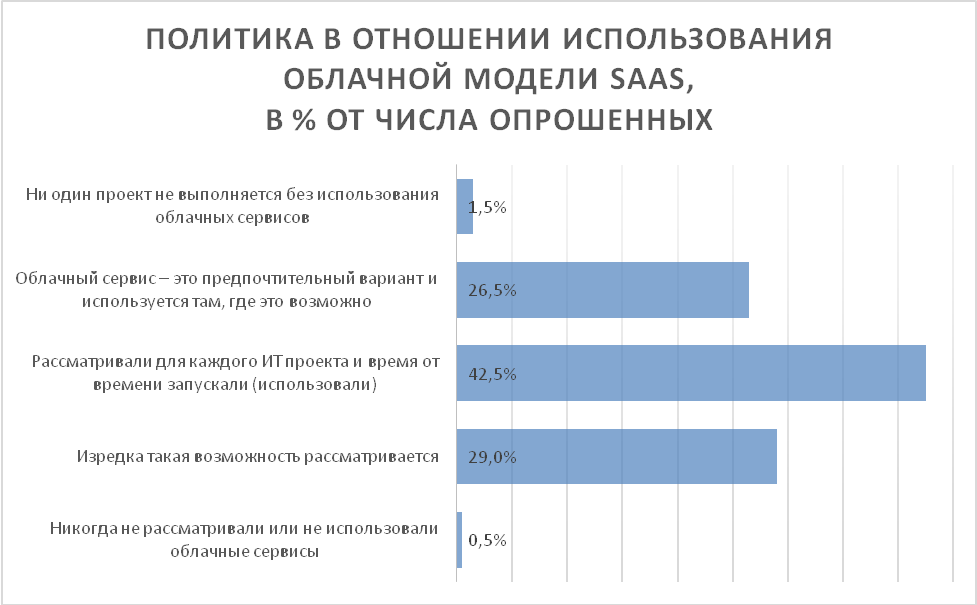

Более 70% респондентов считают облачные технологии стандартной или даже приоритетной моделью для банковских систем, редко используют облака 29% и лишь 0,5% респондентов никогда ими не пользовались (см. график 2).

График 2. Политика в отношении использования облачной модели SaaS в зарубежных банках

Облака, по мнению участников исследования, помогают создать платформу для трансформации розничного банкинга и усилить конкурентные преимущества – в том числе, за счет использования «больших данных» и высокоскоростной обработки информации.

Однако далеко не все банки готовы вот так сразу отдать в облака ключевую информацию о продуктах, клиентах и транзакциях. Банки традиционно консервативны и осторожны во всем, что касается конфиденциальной информации. Но в этой сфере есть и области, не связанные с такими данными – и здесь применение облачных технологий может дать значительные преимущества. Показательный пример – испанский банк Santander и одноименная финансовая группа. В качестве первого шага Santander вывел весь закупочной процесс в дочернюю компанию Aquanima . Идея централизовать и стандартизовать закупки за счет подключения к облачной бизнес-сети поставщиков SAP Ariba позволила группе Santander экономить около 500 млн евро в год. Для сравнения: примерно в такую же сумму могут обойтись Евросоюзу меры по полному изъятию 500-евровых купюр из обращения.

Из отчета Ovum следует, что банки видят выгоду от облаков не только во вспомогательных процессах. Выпуск новых продуктов, управление взаимоотношениями с клиентами, обработка платежей, дистанционное банковское обслуживание, регуляторная отчетность, информационная

Если хотите прочитать статью полностью и оставить свои комментарии присоединяйтесь к sapland

ЗарегистрироватьсяУ вас уже есть учетная запись?

Войти